必不可少的元件 汽车在向高级辅助驾驶、无人驾驶演进过程中,机器的自动/辅助驾驶功能逐渐替代人的主动性,完成环境感知、计算分析、控制执行的一系列程序。 这一系列程序中,首要的是用汽车的眼睛—传感器感知周围的环境。汽车自动/辅助驾驶系统所用到传感器最重要的包含:

2、目前主要包括毫米波雷达、摄像头、激光雷达、红外线四类 不同传感器的原理、功能各不相同,在不同的使用场景里发挥各自优势,难以互相替代。 毫米波雷达不受天气情况影响,探测距离远,在车载测距领域性价比最高,但难以识别行人、交通标志等。 摄像头成本低,最大优点是对物体的识别功能,是车道偏离预警、交通标志识别等功能必不可少的传感器,但是具有依赖光线、在极端天气下会失效、难以精确测距等缺点。 激光雷达探测精度最高,可用于实时建立空间三维地图,是谷歌、百度等无人驾驶车的主要传感器,但是成本高昂且在雨雪大雾天气效果不好的劣势同样突出。 红外线技术成熟,通常用于短距离防碰撞系统,尚不能够满足长距离的精度要求,多用于倒车雷达等。超声波雷达有成本低廉但是探测距离近,倒车提醒等短距离测距领域优势明显。

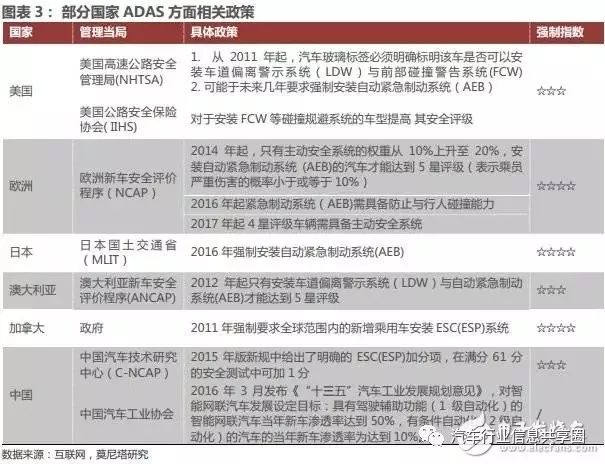

ADAS系统目前在全球和国内的渗透率分别只有8%-12%和2%-3%,受益于政策的支持以及消费电子的规模效应,未来几年汽车传感器行业可望实现迅速增加。根据IHS Automotive的预测:2014年全球防碰撞传感器的整体市场规模将达到39.4亿美元;到2020年这一市场的规模预计将达99亿美元。 4、当前汽车主机厂和tier1厂商是主力 汽车传感器属于汽车电子,对于安全性和稳定能力要求极高,最早介入和发展路径最稳定的依旧是整车厂和tier 1厂商,目前这些厂商已经通过自主研发、合作等方式切入,是行业发展的主要推动力。 初创型企业当前大多与主机厂合作,由主机厂派发到tier1中去,近2年并没有大的话语权,但总体方向正确,后续也会有机会。

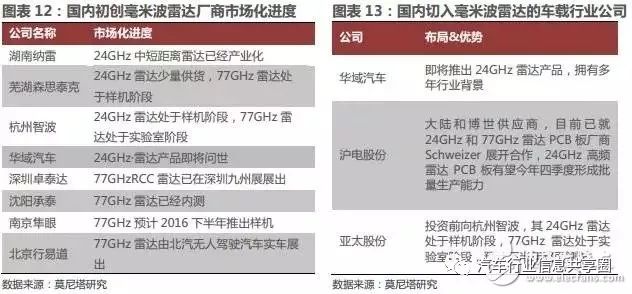

毫米波雷达 毫米波雷达最重要的包含天线(含板材和整个雷达结构)、射频前端的芯片和后台的处理环节三部分,其中前端单片微波集成电路MMIC和雷达天线高频PCB板是其核心组成部分。 目前,前端单片微波集成电路(MMIC)由国外公司掌控,特别是77GHz的MMIC,只掌握在英飞凌、ST、飞思卡尔等极少数国外芯片厂商手中。目前国内MMIC芯片处于初始研发阶段,主要在24GHz雷达方面,华域汽车、杭州智波、芜湖森思泰克等企业在已有部分积累。 此外,雷达天线高频PCB板技术也掌握在国外厂商手中,Schweizer占据全球30%市场占有率,在77GHz方面优势显著,PCB使用的层压板材则主要由Rogers、Isola等企业来提供。国内高频PCB板厂商暂无技术储备,根据图纸代加工,元器件仍需国外进口。沪电股份是大陆和博世的板材供应商,目前已就24GHz和77GHz高频雷达用PCB产品与Schweizer开展合作。 依照我们的了解,单纯从成本来看,中长距离的雷达模块一般60-120美金,中短距离大概30-40美金,其中天线&板材、射频前端的芯片和后台的DSP信号处理环节三部分成本各占1/3。但从商业模式来看,并不能单纯看雷达模块价格,还有应用软件授权费,部分国外巨头的软件授权费达上千万美金。 毫米波雷达市场集中,并且长期为国外汽车零部件巨头所垄断,以德国、美国和日本等国家为研发地,主要公司有博世、大陆、海拉、富士通天、电装、天合、德尔福、奥托立夫等。 2015年,前三大厂商博世(22%) 、大陆(22%)和海拉(13%)占据一半以上以上份额。博世主打长距离毫米波雷达,大多数都用在自巡航C系统,最新产品LRR4可以探测250米外的车辆,是目前探测距离最远的毫米波雷达,主要客户包括奥迪和大众。大陆产品线齐全,在Stop&Go ACC领域占有率高。海拉在24GHz-ISM领域市场占有率第一。

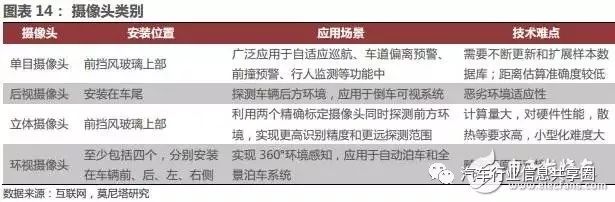

目前中国市场中高端汽车装配的毫米波雷达传感器全部依赖进口,还没有自主雷达产品。依照我们的了解,目前国内第一阶段研发阶段已经 基本完成,2016Q4 将上市搭载国内自主雷达产品(24GHz),主要完成BSD盲点侦测、LCA车道切换辅助等功能,解决产品形态的导入。国内第二阶段的研发将同样针对24GHz产品,目标是减少相关成本,预计产品明年底出现。 摄像头系统全产业链 车载摄像头是ADAS系统的主要视觉传感器,借由镜头采集图像后,有摄像头内的感光组件电路及控制组件对图像做处理并转化为电脑能处理的数字信号,以此来实现感知车辆周边的路况情况,实现前向碰撞预警,车道偏移报警和行人检测等ADAS功能。 车载摄像头的大致原理如下:1)图像处理,将图片转换为二维数据;2)模式识别,通过图像匹配进行识别,如车辆、行人、车道线)利用物体的运动模式,或双目定位,估算目标物体与本车的相对距离和相对速度。硬件方面,车载摄像头主要由CMOS镜头(包括lens和光感芯片等),芯片,别的物料(内存,sim卡,外壳)组成,分为单目摄像头、后视摄像头、立体摄像头和环视摄像头,目前市场上主要是单目摄像头为主。

软件方面,以mobileye为例,大多数表现在芯片的升级和处理平台的升级,工作频率从122Mhz提升到332Mhz,访问方式的改变使速率提升一倍,图像由640*480 彩色像素提升为2048*2048(Input)和4096*2048(output)等。 除了极少数厂商具备垂直一体化的能力,绝大部分厂商都将业务集中于产业中的某个或者某几个环节。 从市场集中度来看,光学镜片主要是台湾的厂商在主导,大陆厂商在红外截止滤光片上有一定优势,图像传感器主要是欧美和韩国厂商为主,模组环节大陆、韩国、台湾、日本厂商份额居前,国内厂商成长迅速。光学镜头行业集中度很高,前五大厂商占据了60%市场占有率,舜宇光学2015年出货量已占全球的9.4%,成为全世界第二。

单目摄像头还是未来的主流,伴随着360度全景停车和环视系统的发展,未来单辆车载摄像头预期达到6个以上,其中1个前视,1个后视和4个环视。根据MRRSE报告,2014-2020全球车载摄像头的出货量将会以11.3%年复合率增长,预计到2020年,全球车载摄像头销售将达到8300万只。 未来五年内,双目摄像头的产品化,小型化的问题有可能逐渐突破,例如特拉斯的双目,三目的计划。 图形信息处理的芯片,算法的进步,算法主要基于深度学习的角度,芯片的发展大多数表现在mobileye的EyeQ产品的升级,期待EyeQ5的研发与投入生产。未来市场空间 1、主流车企14年就开始布局第2阶段的部分无人驾驶 主流品牌部分车企14年就开始布局第2阶段的部分无人驾驶,大部分车企都已布局无人驾驶,且随技术成熟,无人驾驶等级不断提升。

2、预计到2020年汽车传感器市场规模将达99亿美元 2014年全球前装市场ADAS新车渗透率约15%,大多分布在在美系、德系中高端车型市场,国内仅3%左右。随着国内外法规进一步健全,市场对ADAS需求的日益严格,国外主流厂商均规定2018年会大量安装ADAS产品,国内预计2020年基本车型都会搭配ADAS功能。 根据Isuppli的预测,到2016年全球和中国ADAS市场规模约60亿美金和15亿美金,到2020年全球和中国ADAS市场规模将达300亿美金和30亿美金。

文章出处:【微信号:ZS-IOT,微信公众号:中山市物联网协会】欢迎添加关注!文章转载请注明出处。

,如同那默默支撑着高楼大厦的基石,虽不显山露水,却至关重要。今天我们就来了解下新能源

的作用) /

是实现无人驾驶功能的关键组件,它们通过采集和处理车辆四周环境的信息,为无人驾驶系统提供必要的感知和决策依据。以下是对自动驾驶

。它们大范围的应用于工业自动化、机器人技术、精密测量等领域。本文将详细的介绍非接触式位移

](Humidity Sensor),像是气象观测、农业、工业制程、楼宇管理、医疗设施、食品和制药业等领域,便经常使用湿度

与设计技巧 /

是一种可以感知、检测或测量某些特定参数或物理量的器件或设备。随着科技的

主要经过测量物体运动状态中的加速度、速度和位移来实现物体的运动检测和测量。 引言 加速度

是一种将物理量(如温度、压力、光线、声音等)转换为电信号的装置,它们在各种工业、科学研究和日常生活中都有广泛的应用。根据其工作原理和测量对象的不同,

是一类常用于检测、测量和感应目标的电子器件,通过接收目标发射的红外辐射来实现各种功能。根据其工作原理和应用领域的不同,红外

简史 /

,其核心原理为通过发射微波、声波或激光并接受回波来进行物体探测,是无人驾驶的核心

【GD32 MCU 移植教程】1、从 GD32F10x 移植到 GD32F30x

嵌入式学习-飞凌嵌入式ElfBoard ELF 1板卡-shell脚本编写之变量